Модель оценки стоимости активов добывающих компаний

Для оценки стоимости компаний, занимающихся разведкой, разработкой и добычей полезных ископаемых (углеводородных, различных рудных и нерудных месторождений), кроме стандартных методов в рамках доходного подхода (чаще всего это метод дисконтированных денежных потоков) может использоваться метод, основанный на опционном ценообразовании. Это связано с тем, что основной ценообразующий актив подобных компаний – разрабатываемое полезное ископаемое – цена которого, в зависимости от мировой конъюнктуры и себестоимости разведки и разработки – может существенно изменяться, что в рамках дисконтирования денежных потоков учитывается не совсем корректно. Так, если цена добываемого ресурса падает, у собственника есть возможность прекращения невыгодной для себя разработки. То есть в рамках данного метода компания – разработчик ресурса на основании новой поступившей информации, как положительной, так и отрицательной, может соответствующим образом реагировать, снижая потери или увеличивая прибыли.

Теория оценки реальных опционов представляет нам две модели для проведения оценок – биномиальную модель и модель Блэка-Шоулза.

Биномиальная модель строится на основании изменения цены актива (в сторону увеличения или в сторону уменьшения) за каждый временной отрезок на протяжении срока жизни опциона.

В случае, когда оценка по биномиальной модели все ближе подходит к непрерывным значениям, а именно когда происходит сокращение временных отрезков, результат оценки в рамках биномиальной модели приближается к модели оценки для колл-опционов, т.е. к модели Блэка-Шоулза, скорректированной для активов, по которым происходит выплата дивидендов, из-за чего происходит снижение стоимости опциона (для ресурсной компании это соответствует уменьшению общего количества неразработанных ресурсов месторождения и снижению стоимости самого месторождения).

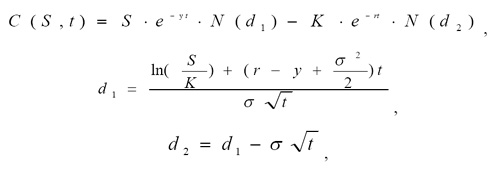

Соответствующим образом скорректированная модель Блэка-Шоулза выглядит следующим образом:

где:

- С (S, t) – стоимость опциона (в данном случае бизнеса ресурсной компании);

- S – текущая стоимость базового актива (стоимость планируемых к разработке запасов полезных ископаемых);

- К – цена исполнения опциона (представляет собой сумму затрат по вводу месторождения в эксплуатацию (капитальные вложения) и эксплуатационных затрат);

- r – безрисковая процентная ставка в соответствии со сроком жизни опциона;

- t – срок жизни опциона (соответствует сроку лицензии на месторождение);

- σ – стандартное отклонение доходности базового актива в годовом выражении (определяется на основании стандартного отклонения цен на полезные ископаемые, подлежащие разработке).

- y – ожидаемая дивидендная доходность (отношение ежегодного потока наличности, остающегося у разработчика месторождения после уплаты налогов и текущей стоимости базового актива), соответствует темпам годовой добычи ресурса, например, годовая добыча 10 т золота на месторождении с запасами 400 т соответствует дивидендной доходности в 2,5%.

- е – основание натурального логарифма;

- ln – натуральный логарифм;

- N (d) – кумулятивная вероятность функции нормального распределения.

Существуют несколько ситуаций, когда использование метода реальных опционов (в частности модели Блэка-Шоулза) дает наиболее адекватные оценки:

- В случае когда стандартный метод дисконтированных денежных потоков приводит к близкой к нулевой или отрицательной стоимости.

- В случае достаточно высокой степени влияния руководства компании на принятие решений, на основании поступившей новой информации;

- В случае высокой неопределенности будущих решений вследствие высокой вероятности принятия новой информации.

Также имеются определенные недостатки модели Блэка-Шоулза:

- В качестве входных параметров требуется величина текущей стоимости активов объекта;

- Модель Блэка-Шоулза чувствительна к оценкам дисперсии (стандартному отклонению) стоимости базового актива;

- Модель может преувеличивать стоимость компании при наличии значительного количества долговых обязательств с различной доходностью и сроками погашения.

Дата публикации: 21 мая 2012